Pripremate se za kupnju kuće ili stana ili možda samo želite adaptirati postojeću nekretninu a nemate dovoljno novca za provedbu zadanih ciljeva. Tada se uglavnom svi okrećemo bankama kako bi došli do doma iz snova. Prije svega potrebna nam je dobra priprema koja jamči uspjeh i zadovoljstvo. Posebno je bitno razmisliti o nekoliko ključnih faktora s obzirom da nekretninu građani uglavnom kupuju jednom u životu. Pritom mislimo na kvart u kojem želite živjeti, tipu nekretnine (stan ili kuća), veličini nekretnine, broju soba, orijentacija s obzirom na strane svijeta, kat, lift, energetski razred i slično. Ako želite biti sigurni da je nekretnina pravno i na druge načine provjerena te ako nemate mogućnost sami istraživati tržište, predlažemo vam angažirati agenciju za promet nekretninama. Sa svim pravnim pitanjima kao i oko pomoći pronalaska vašeg novog doma, pomoći će vam naša agencija Parthenon nekretnine. Naše agente detaljno informirajte o svojim željama i zamislima, ali ostanite otvoreni i za rješenja koja nisu u potpunosti kao ono što ste zamislili. Nikad ne znate, možda se ugodno iznenadite!

Nakona pronalaska idealne nekretnine, što vam se može činiti kao dugotrajan proces, zapravo kreće drugi korak u cijelom procesu a to je kupnja spomenute nekretnine. Ukoliko nemate dovoljno gotovog novca, ne preostaje vam ništa drugo nego podizanje stambenog kredita u nekoj od banaka. Kako bismo vam olakšali cijelokupni proces, u nastavku ćemo objasniti osnovne stvari o stambenom kreditu.

S obzirom da smo od 1.1.2023. i službeno ušli u eurozonu, stambeni krediti u kunama postaju prošlost te banke u ponudi sada imaju isključivo kredite u eurima. Svi postojeći kunski krediti su se s 1.1.2023. konvertirali iz kuna u eure.

Korisnici kredita:

Korisnici kredita su svi kreditno sposobni građani Republike Hrvatske (kreditna sposobnost klijenta utvrđuje se individualno, sukladno aktima banke). Status klijenta može se ostvariti naknadno, u roku od tri mjeseca, a klijent je osoba koja svoja redovna mjesečna primanja usmjerava na tekući/devizni račun u banci – to je jedan od osnovnih uvjeta kako bi se krenulo sa realizacijom stambenog kredita u određenoj banci. Ono što je bitno spomenuti da su većina stambenih kredita u Hrvatskoj hipotekarni krediit što znaći da je nekretnina koja se kupuje (ili neka druga nekretnina koju klijent založi) instrument osiguranja stambenog kredita.

Kamatna stopa:

Kamatna stopa može biti fiksna (ista za cijelo vrijeme trajanje kredita) ili promjenjiva (ovisna o promjenama EURIBOR-a – referentne kamatne stope). Trenutno je većina stambenih kredita na tržištu Republike Hrvatske kombinacija fiksne i promjenjive kamatne stope i to na način da je prvih nekoliko godina kamatna stopa fiksna (najčešće 3 ili 5 godina) te nakon toga postaje promjenjiva. Visina same kamate ovisi o trenutnoj ponudi koju banka daje i vama kao klijentima je bitno da istražite detaljnu ponudu više banaka kako bi izabrali najpovoljniju opciju. Razlika u kamati od svega nekoliko promila može u 20 ili 30 godina otplate kredita imati razliku od nekoliko desetaka tisuća eura. Naš savjet je da pri izboru stambenog kredita pripazite na:

- Visinu fiskne kamatne stope i njeno trajanje

- Visinu promjenjive kamatne stope i njeno trajanje

- Ugovorenu referentnu kamatnu stopu

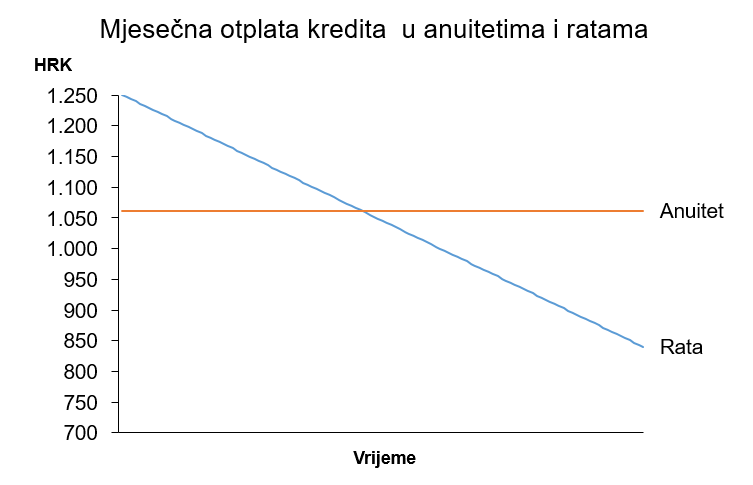

Stambeni kredit otplačujete prema planu otplate a u njega je uključena otplata glavnice kredita kao i pripadajuće kamate. Kredit se može otplačivati u mjesečnim anuitetima ili ratama. Sigurno se pitate koja je razlika?

Anuitet je način otplate kredita u kojem su mjesečni iznosi otplate isti za cijelo vrijeme trajanja kredita. Međutim bitno je spomenuti da se anuitet sastoji od glavnice i kamate i da se u početku plaća više kamate a manje glavnice te se taj omjer proporcionalno mjenja kako vrijeme otplate kredita prolazi.

Kod otplate kredita u ratama, mjesečne otplate nisu jednake, naime, svaka rata otplaćuje isti iznos glavnice, ali je u apsolutnim mjerilima iznos kamate veći u početnom razdoblju. Kako je u otplati kod rata glavnica svaki mjesec jednaka, a iznos kamate varira, tu su početne rate nešto više.

Primjer kredita: 100.000 eura, 10 godina, kamatna stopa 5%

Izvor: https://www.moj-bankar.hr/

Konačno, iako otplata na rate rezultira višim početnim mjesečnim uplatama, kroz dulji vremenski period, korisnik plati manje ukupno kamata, te se u budućim razdobljima mjesečne otplate kod rata relativno niže ( u primjeru iznad konačna otplata na rate iznosi 125.208 EUR-a naspram 127.267 EUR-a kod otplate putem anuiteta). Svakako sa svojim bankarom istražite obje opcije kako biste izabrali najbolje rješenje za vas i vaš buget.

Visina kredita:

Visinu kredita određujete sami ovisno o vašim potrebama pa tako možete dio nekretnine platiti gotovinom a dio stambenim kreditom. Isto tako, valja spomenuti da većina banaka nudi i ekstra dio kredita ukoliko npr. postoji potreba za adaptacijom. Taj dio može se obračunati s većom kamatnom stopom te je isto bitno provjeriti s vašim bankarom.

Dodatni troškovi:

Tokom procesa realizacije stambenog kredita pojavit će se nekoliko povećih dodatnih troškova koje klijenti trebaju podmiriti. Neki od tih troškova su:

- Trošak obrade / odobrenja kredita

- Trošak procjene nekretnine

- Trošak javnog bilježnika

Naš savjet vam je da svojim pregovaračkim vještinama pokušate većinu spomenutih troškova prebaciti na banku ( u većini slučajeva banka nudi opcije stambenih kredita bez troška obrade / odobrenja kredita i bez troška procjene nekretnine). Trošak javnog bilježnika uglavnom pada na korisnika stambenog kredita.

Interkalarna kamata:

Interkalarna kamata je kamata koju plačate za razdoblje od isplate stambenog kredita do plaćanja prve rate ili anuiteta. Naš savjet je da provjerite s vašim bankarom o kojem se iznosu radi (iznos može doseći i cijeli iznos rate / anuiteta kredita) ovisno o datumu isplate (u većini banaka je najveći iznos interkalarne kamate ukoliko je isplata kredita na početku mjeseca a najmanji ukoliko je isplata na kraju mjeseca). Interkalarna kamata je također trošak o kojem se može pregovarati s bankom i koji banka može preuzeti na sebe.

Vaš Parthenon nekretnine tim 😊